« Quand la Chine tousse, le reste du monde s’enrhume ». Il est toujours tentant de rappeler ce vieil adage, compte tenu du poids économique toujours écrasant de la Chine actuelle, et de ses difficultés économiques perceptibles à travers le cas des promoteurs immobiliers comme Evergrande ou Country Garden, qui se battent aujourd’hui pour leur survie avec des endettements astronomiques. Pour QG, l’économiste Mylène Gaulard, auteure de Karl Marx à Pékin (Éditions Demopolis, 2014), estime néanmoins que cette vision n’est plus pertinente. La Chine constituant avec d’autres pays un bloc émergent opposé au bloc occidental, si l’un de ces blocs entre en crise, l’autre pourrait en bénéficier. Les enjeux de la dédollarisation mondiale, et des conflits armés possiblement à venir, rebattent par ailleurs entièrement les cartes. Interview par Jonathan Baudoin

QG : Quel regard portez-vous sur la situation économique de la Chine, avec des géants de l’immobilier au bord de la faillite et un taux de chômage record chez les jeunes record depuis des mois ?

Mylène Gaulard : Entre le ralentissement de la croissance du PIB en 2023, la baisse des exportations mais aussi de la consommation intérieure, un taux de chômage des moins de 24 ans à plus de 20%, le dégonflement de la bulle immobilière, et enfin, la crise bancaire que les situations de surendettement pourraient générer, l’économie chinoise n’est effectivement pas au meilleur de sa forme. Toutes ces difficultés, sur lesquelles je travaille depuis plus de quinze ans, sont pourtant anciennes, et le gouvernement chinois a toujours su trouver jusqu’à présent des solutions pour y faire face.

Est-ce que la crise Covid a démontré les limites du modèle économique chinois ? Si oui, dans quelle mesure ?

La pandémie de Coronavirus, et surtout ses conséquences, ont accéléré la baisse des exportations, bien que la Chine soit rapidement devenue le premier fournisseur mondial de masques, de matériel chirurgical, etc. Outre le ralentissement économique et la baisse de la consommation en Occident, l’augmentation du coût de la main-d’œuvre chinoise fait que les États-Unis et l’Europe importent moins de produits chinois, phénomène qui expliquait déjà l’apparition d’un déficit commercial chinois quelques mois avant le début de la pandémie. Les produits chinois sont moins compétitifs. Aujourd’hui, la Chine présente un excédent commercial de 3% du PIB (contre 9% en 2007), qui pourrait donc rapidement se transformer à nouveau en déficit.

Par ailleurs, en raison des confinements successifs, de nombreux centres commerciaux et aéroports ont, pendant de longues périodes, cessé de fonctionner, faisant chuter les revenus des grands promoteurs immobiliers qui généraient des ressources sur cette partie de l’immobilier. Avec la chute des achats immobiliers réalisés depuis trois ans par les ménages et entreprises chinoises, cela explique les difficultés des deux principaux promoteurs immobiliers, Evergrande et Country Garden, dont les dettes atteignent près de 500 milliards de dollars, soit plus de 20% du PIB de la France.

Face à la chute de la consommation et de l’investissement liée à la pandémie et surtout à la multiplication des confinements, le gouvernement chinois n’a pas été en mesure de dépenser autant que les États-Unis et l’Europe et d’empêcher ainsi la fermeture de nombreuses entreprises. Ce bouleversement structurel au sein de l’appareil productif chinois a donc augmenté les difficultés en termes de compétitivité commerciale, de dégonflement de la bulle immobilière, de marché intérieur insuffisant et de faible rentabilité des investissements.

Est-ce que les autorités chinoises auraient désormais intérêt à opérer une bascule structurelle de l’économie, en se basant davantage sur la demande intérieure au lieu des exportations ?

Depuis 10 ans, le gouvernement chinois évoque sa volonté de « croissance harmonieuse », reposant sur une demande interne plus importante relativement aux exportations. C’est un programme qui est clairement affiché par les différents plans quinquennaux. Le but est d’avoir un marché intérieur suffisant pour absorber la production industrielle chinoise, les exportations ne suffisant plus à absorber tous les excédents de production en partie à l’origine de la déflation actuelle. C’est pour cette raison que l’accent est mis sur le développement du système de sécurité sociale, le salaire minimum, les dépenses sociales etc. Mais cela arrive sûrement trop tard. La consommation des ménages chinois n’atteint en effet que 39% du PIB (contre 35% il y a 10 ans), un niveau très faible comparé à celui de la France (60%) ou des États-Unis (70%). Avec le ralentissement actuel de la croissance et la hausse du chômage, la consommation des ménages est repartie à la baisse. Dans un tel contexte, la création d’un vaste marché intérieur permettant d’aider le pays à être moins dépendant de ses exportations reste assez illusoire.

En dépit de ses difficultés économiques actuelles, est-ce que la Chine, avec sa devise le yuan, peut toujours prétendre fournir une alternative économique et géopolitique aux États-Unis et à l’hégémonie monétaire du dollar ?

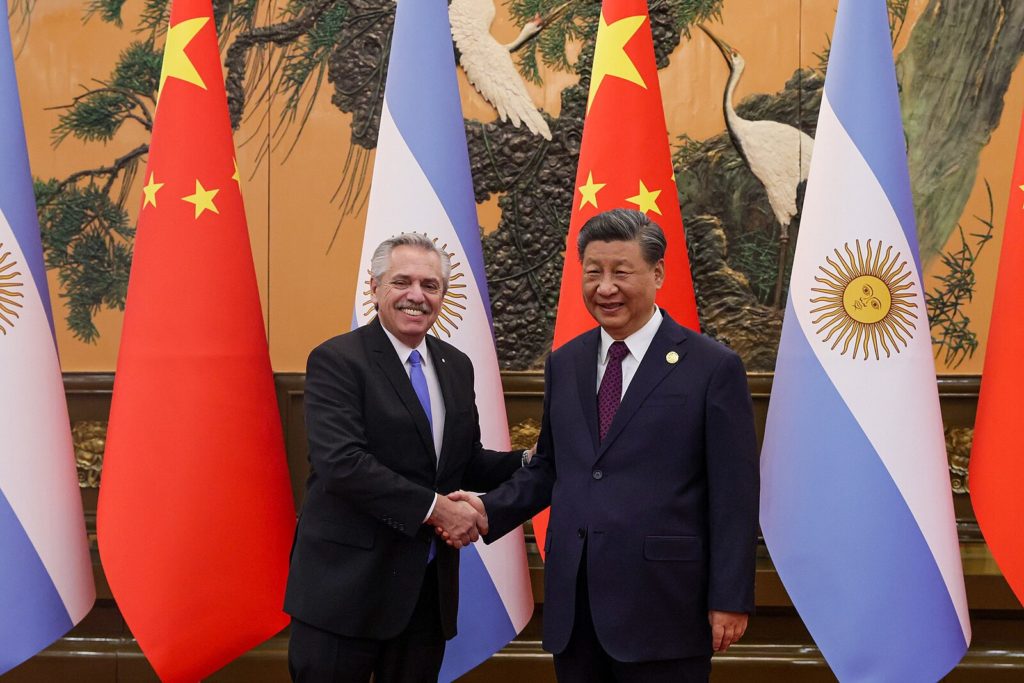

On observe depuis quelques années une volonté de faire du yuan une devise internationale. Des accords ont été passés dernièrement dans ce sens avec l’Amérique latine, notamment le Brésil et l’Argentine, pour que les échanges commerciaux se fassent en yuan et non plus en dollar. Le but du gouvernement chinois est de maintenir un yuan fort et de renforcer la coopération entre pays du Sud par le biais de sa monnaie. Mais peut-on maintenir une monnaie aussi forte que le yuan, sachant que cela risque de renforcer les difficultés intérieures ? Une monnaie trop forte pourrait pénaliser encore davantage les exportations, et à renforcer la situation déflationniste déjà observée dans le pays.

Mais cette observation est purement économique. La géopolitique et les conflits en cours pourraient effectivement générer un rapprochement toujours plus fort entre pays émergents et en développement, rendant l’utilisation du yuan indispensable face à l’hégémonie du dollar. Le renforcement de deux blocs économiques, et une montée du protectionnisme limitant les échanges entre ces blocs pourraient en effet entraîner de profonds bouleversements en termes d’hégémonie monétaire.

Est-ce que la crise du secteur immobilier chinois pourrait conduire, comme on l’affirme souvent, à un scénario de crise économique mondiale, à l’instar de la crise des subprimes aux États-Unis, transformée en crise économique majeure en 2008-2009 ?

En insistant sur les difficultés de l’immobilier chinois, avec la chute des achats immobiliers résidentiels et non-résidentiels, la baisse des prix de 10% entamée depuis le début de l’année 2023, la quasi-faillite des deux plus grands promoteurs immobiliers du pays et les situations de surendettement, les Occidentaux tentent souvent de faire oublier leurs propres bulles spéculatives (financières et immobilières) dont l’éclatement est pourtant sûrement lui aussi assez proche.

Certains politiques et économistes suggèrent d’ailleurs que la crise chinoise permettrait de redonner un nouveau souffle à nos économies, en réorientant massivement les capitaux internationaux vers l’Occident, décalant ainsi une nouvelle fois, comme lors de la pandémie grâce aux injections monétaires massives des banques centrales, l’éclatement des bulles européennes et américaines, ou bien, au pire, permettant de reprendre un nouveau cycle de croissance spéculative après la secousse générée par la contagion internationale de la crise. La crise des subprimes en 2007/2008 avait ainsi été à l’origine d’une situation inverse, les pays émergents profitant rapidement, dès 2010, de flux massifs de capitaux ne souhaitant pas rester en Europe et aux États-Unis.

Depuis trois ans, beaucoup d’économistes s’interrogent pour cette raison sur l’enchaînement pouvant générer une crise mondiale, sur le pays qui pourrait débuter ce nouveau « moment Lehman Brothers » observé aux États-Unis en 2008: les difficultés (bulles spéculatives, manque de rentabilité de l’appareil productif, surendettement des ménages, États et entreprises etc.) sont communes à toutes les grandes puissances économiques actuelles, et aucun pays ne souhaite évidemment être celui qui amorcera une crise mondiale, risquant ainsi de perdre la confiance des capitaux internationaux pour une longue période.

Peut-on dire que la période de plusieurs décennies de croissance économique forte est révolue dans l’ex-empire du Milieu ?

Depuis le début de la décennie 2010, la croissance du PIB ralentit en Chine. À partir de 2012, elle oscille en effet autour de 6-8% (contre 10% dans les trois décennies précédentes), et serait ainsi même peut-être un peu surévaluée par les autorités chinoises. On ne retrouvera jamais les 10% observés auparavant car ils étaient liés au coût de la main-d’œuvre, à la compétitivité des produits chinois à l’échelle mondiale. Or, les salaires ont augmenté et la productivité n’a pas forcément suivi. Jamais on ne retrouvera l’excédent commercial massif qui existait encore en 2010.

Par ailleurs, la croissance chinoise s’est aussi retrouvée artificiellement gonflée depuis 20 ans par la formation de bulles spéculatives, avec un secteur de l’immobilier représentant notamment aujourd’hui 30% du PIB et des investissements réalisés massivement dans des infrastructures, logements, centres commerciaux, aéroports, souvent inutilisés et survalorisés. Le dégonflement de la bulle, évité déjà une fois en 2014 grâce aux aides de l’État chinois, ne peut qu’impacter violemment la croissance, du moins la faire revenir à des niveaux plus raisonnables.

On s’interroge pour cette raison sur l’entrée de la Chine dans ce fameux « piège des revenus intermédiaires » qui empêcherait les pays en développement et émergents de franchir le cap d’un certain seuil de revenus par habitant les faisant passer dans la catégorie « pays développés »: la hausse des salaires et la perte de compétitivité internationale auraient ainsi provoqué depuis la fin de la Seconde Guerre mondiale des ralentissements violents de croissance économique dans des pays dont le rattrapage apparaissait pourtant comme inéluctable. Le cas de l’Argentine est ici souvent mis en avant, mais de nombreux pays latino-américains, asiatiques et africains se seraient confrontés à cette difficulté de sortie du « middle-income trap ».

La situation est peut-être différente aujourd’hui pour la Chine en raison de sa puissance géopolitique et militaire, de sa volonté affichée de rapprochement avec les autres pays en développement, mais cela ne relève plus forcément de la réflexion économique, les nouveaux conflits armés qui pourraient être observés dans les prochaine années étant effectivement en mesure de modifier l’intégralité des rapports de force actuels.

Propos recueillis par Jonathan Baudoin

Mylène Gaulard est économiste, maître de conférences à l’Université Grenoble Alpes. Elle est notamment l’auteur de: Économie de l’Amérique latine (Éditions Bréal, 2020), Économie politique de l’émergence (Éditions Campus Ouvert, 2015), Karl Marx à Pékin, Les racines de la crise en Chine capitaliste (Éditions Demopolis, 2014)

Sur la Chine :

https://editionsdelga.fr/rencontre-a-la-librairie-tropiques-avec-bruno-guigue-intitulee-communisme/

https://editionsdelga.fr/category/videos/